Azərbaycan Mikromaliyyə Assosiasiyasının icraçı direktoru Jalə Hacıyeva

Gəlin ilk öncə ondan başlayaq ki, bir çox insanlar mikro kreditlər ilə mikromaliyyə anlayışını səhv salırlar. Əslində mikromaliyyələşmə daha geniş anlayışdır və mikro kreditlər sadəcə onun alətlərindən biridir. Mikromaliyyələşməyə isə həmçinin sığorta, əmanətlər, lizinq də daxildir.

Mikro kreditləşmənin digər kredit növlərindən əsas fərqi –onun biznes məqsədi ilə verilməsidir. Yəni bu kreditlər sadəcə istehlak məqsədi ilə verilmir. Əvvəldən bu kreditlər insanların öz aktivlərini böyütməsi məqsədi ilə verilməsi üçün nəzərdə tutulmuşdu. Mikro kreditlər əsasən iki məqsəd üçün verilirdi: insanlar işləyib öz borclarını geri qaytarmalı və öz rifahlarını yüksəltməli idi.

Bu kreditlərin iki mexanizmi mövcuddur: fərdi bankçılıq və qrup halında.

Bu kreditlər fərdi və qrup şəklində verilirdi. Qrup şəklində kreditlər daha erkən vaxtlarda verilirdi. Bu zaman həmin insanlar biri digərinə zamin dururdu və krediti vermək üçün girov tələb olunmurdu. Əgər bir neçə insan bir-birinə zamin durmağa razı olurdusa, bu kredit verənlərdə həmin insanların etibarlı və hörmətli olması haqqında fikir yaradırdı. Bu sövdələşmə kredit təşkilatında inam yaradırdı ki, bu krediti alan nə qədər nüfuzlu şəxsdir, digərləri onun krediti qaytaracağına əmindirlər və o qədər əmindirlər ki, məsuliyyəti öz üzərilərinə götürməyə hazırdırlar.

Bu kreditlər fərdi və qrup şəklində verilirdi. Qrup şəklində kreditlər daha erkən vaxtlarda verilirdi. Bu zaman həmin insanlar biri digərinə zamin dururdu və krediti vermək üçün girov tələb olunmurdu. Əgər bir neçə insan bir-birinə zamin durmağa razı olurdusa, bu kredit verənlərdə həmin insanların etibarlı və hörmətli olması haqqında fikir yaradırdı. Bu sövdələşmə kredit təşkilatında inam yaradırdı ki, bu krediti alan nə qədər nüfuzlu şəxsdir, digərləri onun krediti qaytaracağına əmindirlər və o qədər əmindirlər ki, məsuliyyəti öz üzərilərinə götürməyə hazırdırlar.

Mikromaliyyələşmənin əsas amalı o idi ki, banklara çıxışı olmayan əhali maliyyə vəsaitlərinə çıxış əldə etsinlər.

Burada isə insanların ciddi məşğulluq problemi var idi. Sovet dövründə iş yerlərini itirmiş insanlar özlərinə məşğulluq tapmaqda çətinlik çəkirdi. Burda mikro maliyyə kiçik bizneslərin və kiçik sahibkarlığın inkişafına kömək olurdu.

Bu innovativ aləti bir çoxları məhz yoxsulluğun daşını atmaq üçün bir vasitə kimi görürdü. Bəzi ölkələrdə isə mikro maliyyələşmə iqtisadi inkişafa aparan bir vasitə kimi qiymətləndirilirdi.

Bu innovativ aləti bir çoxları məhz yoxsulluğun daşını atmaq üçün bir vasitə kimi görürdü. Bəzi ölkələrdə isə mikro maliyyələşmə iqtisadi inkişafa aparan bir vasitə kimi qiymətləndirilirdi.

Sonrakı illərdə Asiya məkanından inkişaf edən mikro maliyyə post-sovet məkanına da ayaq açır və yayılmağa başlayır.

Son beş ildə dünyada mikromaliyyəyə “Maliyyə Əhatəliliyi” vasitəsi kimi baxırlar. Maliyyə əhatəliliyi məfhumunu isə ilk dəfə Birləşmiş Ştatlarda, 2000-ci illərin əvvəllərində bir konfransda işlədilib. Bu gün isə artıq bir çox ölkələrin Mərkəzi Bankları maliyyə əhatəliliyi ilə bağlı strategiyalar hazırlayır. Bildiyim qədər ilə Azərbaycanda Mərkəzi bank hazırda belə bir strategiya üzərində işləyir.

Burada əsas məqsəd odur ki, hər bir vətəndaşın heç bir diskriminasiyaya uğramadan maliyyə vəsaitlərinə çıxışı uyğun qiymətə olsun. Əsas mahiyyəti odur ki, bu qiymət onlar üçün uyğun, münasib bir qiymət olsun.

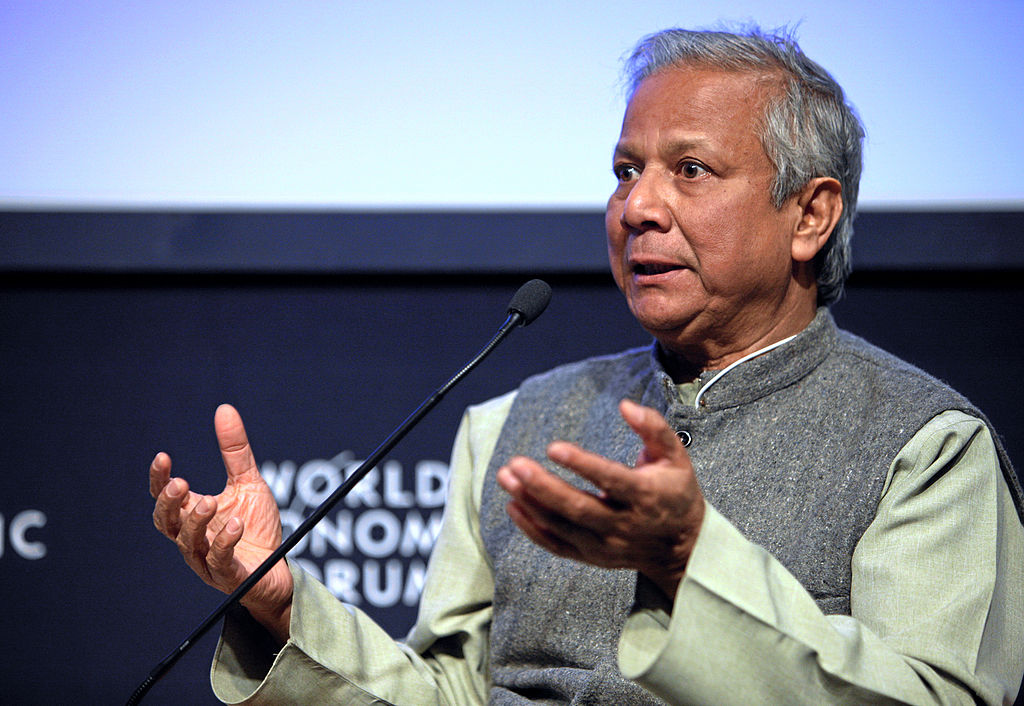

Ümumiyyətlə, mikromaliyyələşmənin banisi banqladeşli, islam dininə mənsub Məhəmməd Yunus hesab olunur. O, 9 qız uşağı olan ailədə 3-cü övlad kimi dünyaya gəlmişdir. İlk təhsilini öz vətənində aldıqdan sonra, ABŞ-da iqtisadiyyat üzrə təhsil almış və daha sonra öz vətəninə qayıdaraq dərs verməyə başlamışdır.

Ümumiyyətlə, mikromaliyyələşmənin banisi banqladeşli, islam dininə mənsub Məhəmməd Yunus hesab olunur. O, 9 qız uşağı olan ailədə 3-cü övlad kimi dünyaya gəlmişdir. İlk təhsilini öz vətənində aldıqdan sonra, ABŞ-da iqtisadiyyat üzrə təhsil almış və daha sonra öz vətəninə qayıdaraq dərs verməyə başlamışdır.

Dərs keçərkən o, görür ki, tələbələri onun dərsinə o qədər də böyük maraq göstərmir və o tələblərinə belə sual verir: “Nəyə görə siz bu qədər laqeydsiniz, mən hesab edirəm ki, sizi verdiyim biliklər çox faydalıdır və sizin işinizə yaraya bilər”. Tələbələri deyir ki, “Siz təhsillisiniz, xarici ölkədə təhsil almısınız və necə düşünürsünüz ki, yalnız dərs keçməklə öz ölkənizə fayda verə bilərsiniz, amma bu belə deyil. Yalnız dərs keçməklə ölkənin iqtisadiyyatına töhfə vermək olmaz. Ətrafınızdakılara, küçələrdəki insanlara baxın, onlar çox əziyyət çəkir. Gündəlik çörəkpulu qazanmaq üçün dəridən-qabıqdan çıxırlar, nə qədər çalışsalar da yenə də yoxsulluğun daşını ata bilmirlər. Bütün bunlar haqqında düşünmüsünüzmü?”

Bütün bu sözlər Məhəmməd Yunusu çox düşündürür və o, Banqladeşin ən yoxsul kəndlərindən biri olan Coqra kəndinə yola düşür və orada xanım sahibkarlar ilə rastlaşır. Həmin qadınlar bambukdan kiçik jurnal masaları, ev mebeli hazırlayıb satırdılar. O qadınların həmin işdən əldə etdiyi faizi eşidəndə dəhşətə gəlir. Çünki faktiki olaraq həmin xanımların heç bir qazancı yox idi, lakin onlar istismar edildiyindən xəbərsiz idilər, onların günü zəhmət içində və qazanc qazanmadan keçirdi, onlar götürdükləri borcu ödəyə bilmirdi.

Bu zaman onun cibində 27 dollar pul olur, o bu pulu çıxarır və 42 qadın arasında paylayır. O bunu sadəcə sınamaq üçün edir, heç bir biliyi, elmi, girov qoymağa əşyası olmayan qadınların borc vəsaitdən necə istifadə edəcəyini müşahidə etmək istəyir.

Bu zaman onun cibində 27 dollar pul olur, o bu pulu çıxarır və 42 qadın arasında paylayır. O bunu sadəcə sınamaq üçün edir, heç bir biliyi, elmi, girov qoymağa əşyası olmayan qadınların borc vəsaitdən necə istifadə edəcəyini müşahidə etmək istəyir.

Lakin qadınlar öz borclarını qaytarmağa müvəffəq olur və borcu qaytardıqdan sonra hər biri iki sent də qazanmış olur. Bu Məhəmməd Yunusa belə bir ideya verir ki, “Mən 27 dollar ilə onların hər birinə 2 sent qazandıra bildimsə, əgər ayrıdığım vəsait daha çox olarsa, bu konsepsiyanı daha yaxşı işlədə və tətbiq edə bilərəm.

Sübut edə bilərəm ki yoxsullara da kredit vermək olar.

Bundan sonra Məhəmməd Yunus bir neçə bankla danışır və özü kredit götürür, layihə formasında həmin Coqra kəndindəki qadınlara kredit verməyə başlayır. Getdikdə bu xanımlar daha da həvəslənir, bu kreditləri verdiyi zaman qadınlardan başqa heç nə tələb edilmir, onlar sadəcə öz aralarında bir-birinə zamin dururlar. Burda heç bir girov və ya sənəd tələb edilmir. Layihə davam etdikdə başqa banklarda Məhəmmədə müraciət edir və, o anlayır ki, işlər artıq bir layihə çərçivəsindən çox kənara çıxaraq, daha böyük bir miqyası əhatə edir. Əvvəlcə o, işləmək üçün bir qrup yaradır və 1982-ci ildə müştərilərinin sayı 28 minə çatdıqdan sonra, o, artıq “Grameen Bank”ını rəsmi qeydiyyatdan keçirir. “Grameen Bank” yerli dildən tərcümədə “Kənd bankı” deməkdir.

Bundan sonra Məhəmməd Yunus bir neçə bankla danışır və özü kredit götürür, layihə formasında həmin Coqra kəndindəki qadınlara kredit verməyə başlayır. Getdikdə bu xanımlar daha da həvəslənir, bu kreditləri verdiyi zaman qadınlardan başqa heç nə tələb edilmir, onlar sadəcə öz aralarında bir-birinə zamin dururlar. Burda heç bir girov və ya sənəd tələb edilmir. Layihə davam etdikdə başqa banklarda Məhəmmədə müraciət edir və, o anlayır ki, işlər artıq bir layihə çərçivəsindən çox kənara çıxaraq, daha böyük bir miqyası əhatə edir. Əvvəlcə o, işləmək üçün bir qrup yaradır və 1982-ci ildə müştərilərinin sayı 28 minə çatdıqdan sonra, o, artıq “Grameen Bank”ını rəsmi qeydiyyatdan keçirir. “Grameen Bank” yerli dildən tərcümədə “Kənd bankı” deməkdir.

Müştərilərin sayı 7 milyonu keçir. Bu layihəni dünyaya yaydıqdan sonra, Məhəmməd Yunus təkcə öz ölkəsinin iqtisadiyyatına töhfə vermiş olmadı, o yüzdən çox ölkədə stimul yaratdı ki, kasıb insanlara da kredit vermək və onların inkişafına səbəb olmaq olar.

Bu mikromaliyyə aləti 1 milyarddan artıq insanla maliyyə xidmətlərinə çıxış əldə etməyə kömək etdi. Çünki bir çox ölkələrdə bu alətin ilkin dövrlərdə istifadəsi mümkün olmurdu. Gəlin bunu alnamaq üçün Abraham Maslonin yaratdığı ehtiyaclar piramidasına nəzər salaq.

Burada insanların ehtiyacları zərurilik ardıcıllığı əsasında sıralanmışdır. Onun nəzəriyyəsinə əsasən insanların ehtiyaclarını 5(bəzən 7) növdə qruplaşdırmaq olar. İnsanın ən ilkin ehtiyacı fizioloji və bioloji tələbatlarını ödəməkdir. Burada birinciu pillə qida, nəfəs almaq, su və s. ehtiyaclar üzərində fokuslaşıb və ikinci pillədə təhlükəsizlik ehtiyacı gəlir: Sağlamlıq, ailə və şəxsi təhlükəsizlik. İnsanlar daima öz təhlükəsizliyinin təmin edilməsinə ehtiyac duyur.

Əgər insanlar bu ilk iki pillədəki ehtiyacları ödəyə bilirsə, yalnız ondan sonra onlar mikro maliyyə xidmətlərindən yararlanaraq, öz həyatlarını yaxşılaşdıra bilərlər. Mən deyərdim ki, bu piramidada, orta təbəqə ki var, hansı ki, sosial güvənlik və özünütəsdiq ehtiyaclarını yerinə yetirmək istəyirlər, artıq bu insanlar mikromaliyyə xidmətlərindən istifadə etmək üçün yararlı hesab olunurlar. Piramidanın, birinci, ən aşağına pilləsində dayananların isə kreditlərdən daha çox donor təşkilatların, dövlətin subsidiyalarına və yardımlarına ehtiyacı vardır. Yalnız bundan sonra onlar özünə güvənlik yaranması üçün başqa işlə məşğul ola bilərlər.

Məqalə AccessBank-ın kütləvi informasiya nümayəndələri üçün təşkil etdiyi “Maliyyə biliklərinin artırılması” mövzusunda təlim əsasında hazırlanıb

Könül Soltanova / Banco.az