|

Агентство Markswebb помогло азербайджанскому банку разработать стратегию для большего вовлечения клиентов в цифровые транзакции. |

В 2021 году азербайджанский Kapital Bank перезапустил свое приложение Birbank, в котором постарался собрать ключевые цифровые тренды мобильного банкинга для частных лиц. Получился прогрессивный продукт, создающий для клиентов инновационный цифровой опыт. Но пользователи на локальном рынке привыкли решать задачи наличными, подключать продукты и общаться с банком в офлайн-каналах. Нужно было мотивировать клиентов Kapital Bank чаще пользоваться цифровыми инструментами.

|

Больше инсайтов исследований и лучших практик, полезных для азиатских банков и финтех-компаний можно найти в телеграм-канале Markswebb Channel.

|

Ориентиром для стратегии стал российский финтех-рынок. Чтобы понять, какие именно практики будут полезны, как их адаптировать к региональной специфике и последовательно внедрить — продуктовая команда обратилась в Markswebb. Исследователи взялись за проект в начале весны и уже в мае предложили новую стратегию развития приложения.

|

Это второй проект, который мы осуществили совместно — первый раз мы работали с Markswebb в 2020 году. Многие инсайты того проекта легли в основу нового приложения, которое мы перезапустили недавно. Нам было важно синхронизировать свое видение UX с текущими рыночными трендами — в ту ли сторону мы движемся, подтвердить гипотезы. И заодно решить практическую задачу: как выстроить продуктовую стратегию, чтобы больше пользователей вовлечь в цифровые транзакции.

Закир Ханмаммадов, Лидер Трайба Birbank Kapital Bank |

Как разрабатывали стратегию

Сначала определили стартовую точку — уровень развития пользовательского опыта в приложении Birbank на начало проекта. Для этого провели аудит приложения по методике Mobile Banking Rank 2021, адаптированной под особенности Азербайджана.

Специфику рынка формулировали на основе интервью с сотрудниками банка. Выяснили, какие платежные инструменты и цифровые услуги доступны жителям страны, как совершаются транзакции, какие особенности есть в реквизитах и формах. Затем провели кабинетное обследование и юзабилити-тесты по дополненной методике.

Тестирование помогло разобраться с точками роста приложения, для которых исследователи подобрали лучшие практики российских банков. Практики приоритизировали так, чтобы их внедрение помогло последовательно решить продуктовые задачи, улучшить пользовательский опыт и сформировать новые привычки клиентов. Это стало основной для разработки новой стратегии развития Birbank.

Три шага к формированию новых привычек

Kapital Bank в новом приложении сделал явный акцент на задачах ежедневного банкинга (Daily Banking). Все доступные в стране варианты платежей банк уже предлагал, но клиенты привыкли платить наличными. Банку предстояло убедить клиентов, что цифровые платежи удобнее, прозрачнее и безопаснее расчетов наличными, и максимально вовлечь пользователей в сервис.

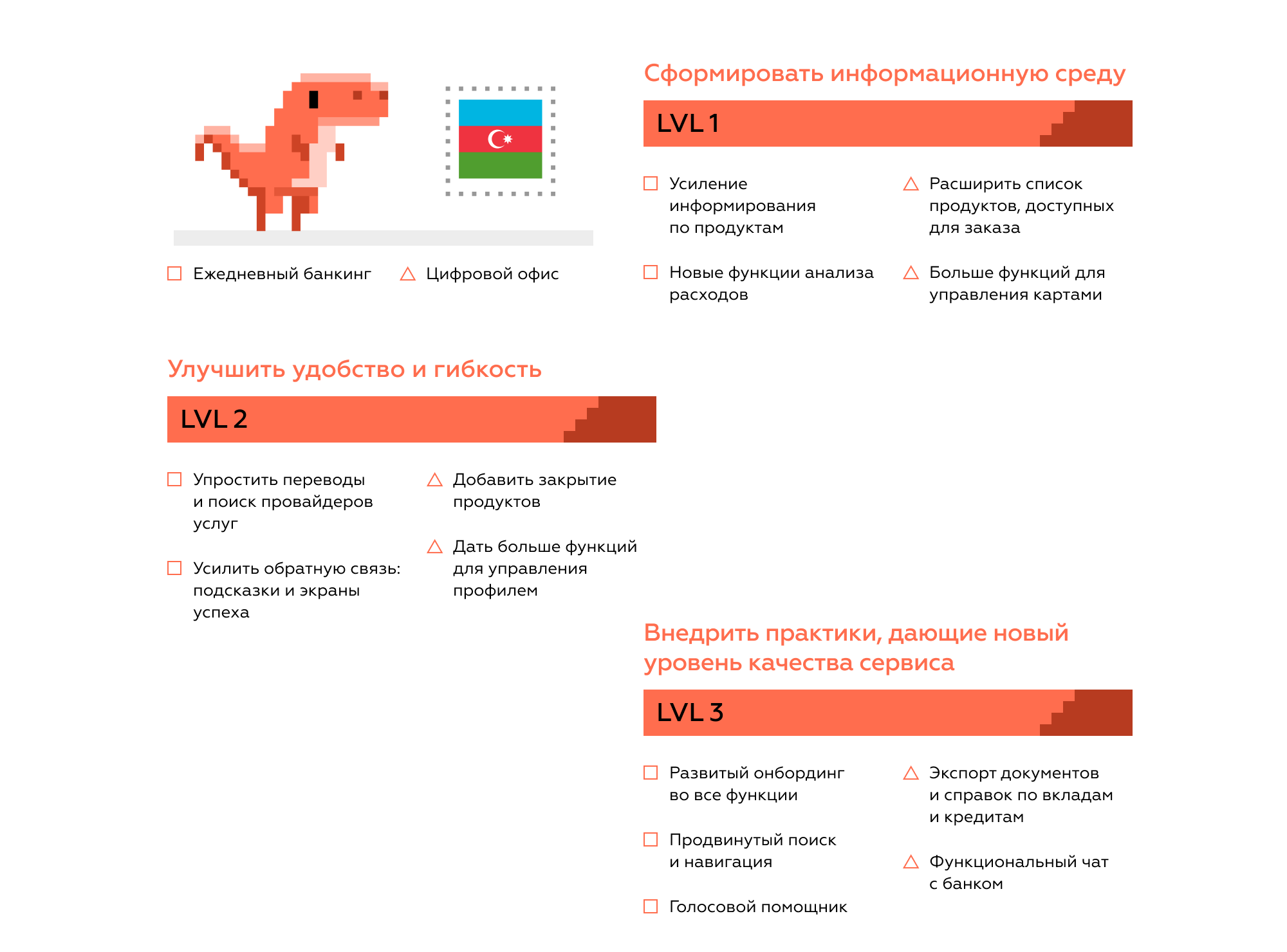

Стратегия, которую специалисты Markswebb разработали для банка, учитывала текущий уровень развития приложения. Она состояла из трех этапов — от понятных must have функций, которые можно быстро внедрить в мобильный банк и получить эффект, до продвинутых улучшений удобства платформы.

Полезная информация о платежах и услугах укрепит доверие к сервису

В первую очередь важно усилить информирование пользователя в интерфейсе приложения: показывать больше полезной информации через статусы, описания продуктов, сообщения о комиссиях, историю транзакций. В цифровом офисе важно дать возможность дистанционно открывать продукты и управлять ими. Благодаря этим улучшениям укрепится чувство контроля пользователя, он начнет чаще использовать Birbank для личных задач.

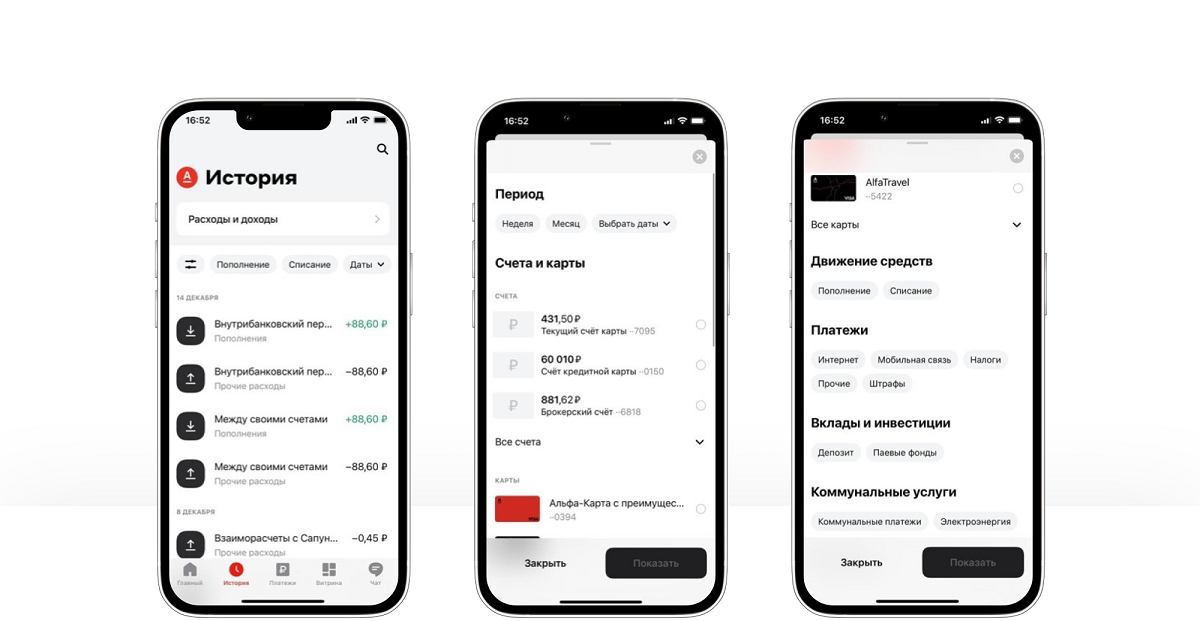

Одно из ключевых улучшений — создание понятной и функциональной истории платежей, которая соответствует потребностям и ожиданиям клиентов. Исследователи Markswebb предложили вынести ее в самостоятельный раздел меню и отображать все онлайн— и офлайн-операции, сделать единую историю движений денег по всем продуктам, добавить отдельную ленту по шаблонам и автоплатежам.

Пример с российского рынка — история операций в приложении Альфа-Банка. Ее можно фильтровать источникам расходов/доходов, группировать по типам платежей и периодам, есть удобный поиск по транзакциям. Возможность удобно контролировать, анализировать и прогнозировать свои расходы мотивирует клиента чаще платить через приложение.

Удобные платежи и переводы мотивируют чаще пользоваться приложением

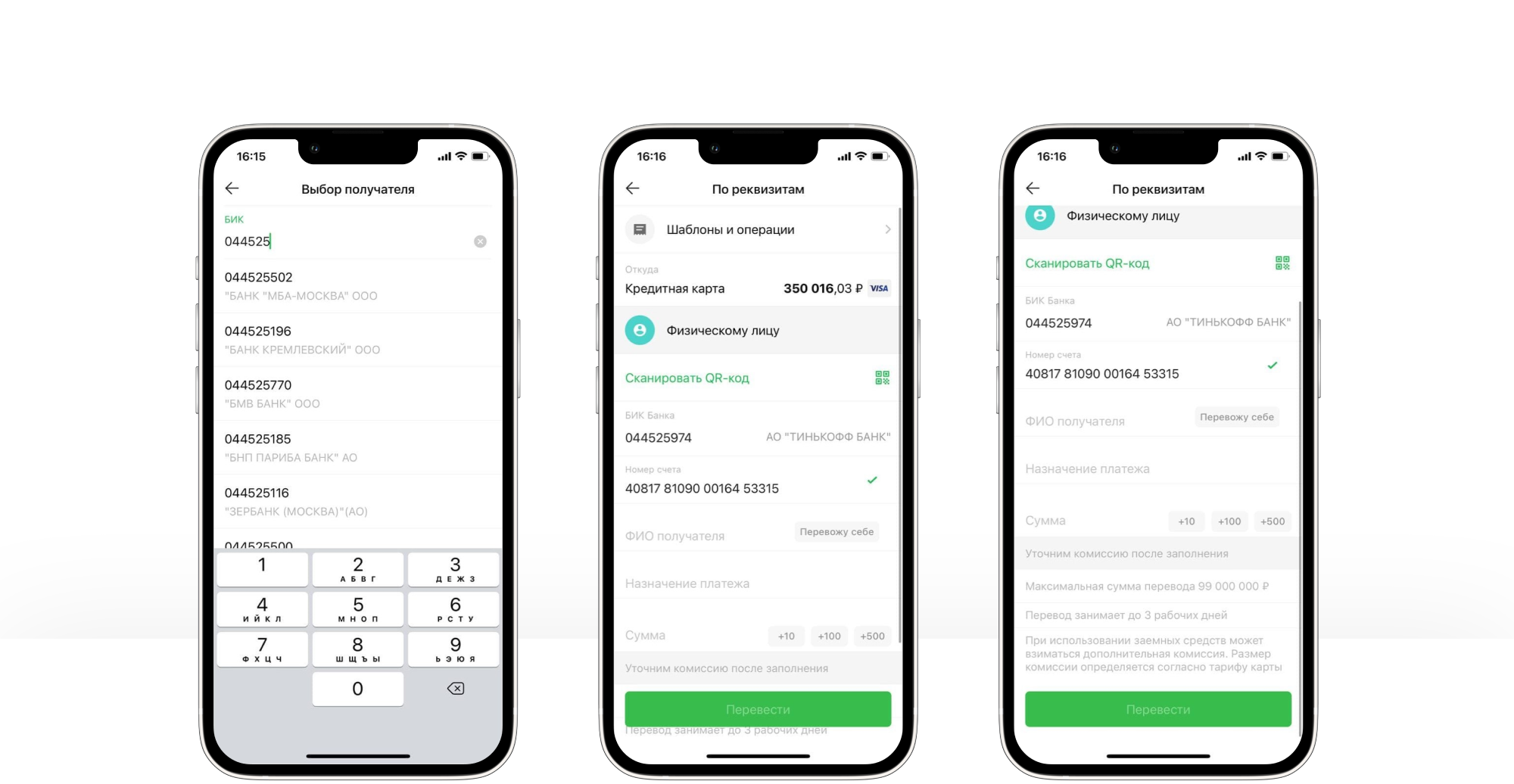

Второй этап — развитие удобства платежных инструментов и управления продуктами. В Азербайджане сервисы быстрых переводов есть, но пока не распространены среди клиентов. Переводы по реквизитам счета и номерам карт достаточно рутинны: в них требуется заполнять формы с несколькими шагами, указывать IBAN, назначение платежа, реквизиты банка получателя и так далее.

Переводы по реквизитам можно сделать удобнее. Например, начинать процесс с выбора реквизитов получателя из шаблонов или истории, добавить подсказки, автоподстановку и проверку правильности ввода. Пример реализации переводов по реквизитам можно найти в приложении Ак Барс Банка. Пользователь вводит только номер счета, БИК банка получателя и сумму — все остальное не обязательно для заполнения или автоматически подставляется приложением. Начать перевод можно через выбор реквизитов получателя из шаблонов.

Более простые способы переводов дадут толчок к формированию новых поведенческих паттернов. В качестве альтернативы СБП можно использовать системы денежных переводов — Contact и «Золотая Корона». Они позволяют отправлять деньги любому частному лицу, даже не являющемуся клиентом банка. Их удобная интеграция в мобильный банк может быть эффективным решением для клиентов.

Контекстный онбординг погружает в продукт и помогает освоить функции

Третий этап — это вовлечение пользователей в экосистему и повышение дополнительных продаж. Ключевой инструмент — онбординг, который рассказывает клиентам о новых возможностях, помогает выбрать продукт и снижает частотность обращений в поддержку.

В качестве референса по организации онбординга для Kapital Bank выбрали обучающие слайды, которые появляются при входе в приложение Ак Барс Банка. Пользователь может не просматривать слайды сразу и позже найти их в разделе «Подсказки». Все инструкции структурированы по блокам «Финансы», «Переводы», «Платежи». Пользователь может самостоятельно осваивать возможности мобильного банка по мере появления новых потребностей.

Онбординг должен быть ситуативным, ненавязчивым и опираться на контекст пользователя. Например, в приложении Kapital Bank есть возможность оплачивать штрафы за нарушение ПДД, но большинство автовладельцев продолжают делать это наличными.

Эту ситуацию тоже может исправить онбординг для пользователей, которые периодически платят на заправках. Им нужно рассказать о новой функции и показать, как ей пользоваться. Для жителей Азербайджана уже привычно платить через мобильный банк за коммунальные услуги, связь и государственные сервисы — онлайн-оплата штрафов может стать новой привычкой.

Результаты внедрения

Команда Kapital Bank приступила к первому шагу в начале 2022 года. Взяли курс на повышение транзакционной активности и, с другой стороны, подключение новых пользователей и увеличение количества активных пользователей в самом приложении Birbank.

|

Мы детально проанализировали рекомендации Markswebb, разбили по продуктовым командам. Часть предложенных функций уже была в бэклоге, мы просто повысили их приоритет. Также хочется отметить роль годового отчета «Mobile Banking Rank 2021», вышедшего в декабре 2021 года, бэклог на 2022 год был сформирован на основе его инсайтов.

Наибольшее внимание уделили функциям p2p-платежей: оповещения, улучшение пути к функциям, идентификация, прозрачность транзакции — чтобы легче было разобрать, с какого банка на какой банк клиент отправлял и получал перевод. Из 18 отобранных задач, шесть уже в стадии разработки, а две уже в релизе. Что касается онбординга — его разработка уже ведется параллельно.

Закир Ханмаммадов, Kapital Bank |

В разработке основные усилия сфокусировали на оптимизации процессов платежей и переводов, добавлению путей. Часть рекомендаций уже внедрены, например, запущены сквозной поиск и возможность заказа страховых полюсов. Основным успехом команда банка считает рост оборотов по платежам и переводам, объем последних вырос на треть. А стабильно высокий рейтинг приложения на платформах App Store (4.9) и Google Play Store (4.7) помогает Kapital Bank укреплять репутацию прогрессивного цифрового банка в Каспийском регионе.

|

Больше инсайтов исследований и лучших практик, полезных для азиатских банков и финтех-компаний можно найти в телеграм-канале Markswebb Channel.

|